Hedef: Kendi Kendine Yeterlilik

içindekilere geri dönNükleer piyasa trendlerine yönelik her zamanki çalışmamıza, OECD bünyesinde yer alan Nükleer Enerji Ajansı tarafından Uluslararası Atom Enerjisi Ajansı (IAEA) ile ortak hazırlanan ve iki yılda bir yayınlanan Kırmızı Kitap’ın gözden geçirilmesiyle, küresel uranyum pazarı ve kaynakları kapsayacak ve ilki de 2023’te olacak şekilde başlayalım. Yayınımız, yayınlamaya hazır olmasına rağmen ertelenmişti. O halde, Amerika ve Avrupa’nın kendi nükleer yakıt pazarlarının kendi kendine yetme çabalarına bir göz atalım.

Neredeyse bir yıllık bekleyiş

Kanada hükümetinin uyguladığı Rusya karşıtı yaptırımlar nedeniyle Kanadalı uranyum madenciliği şirketi Cameco (Cameco, Kazatomprom ile bir ortak girişim olan Inkai LLP’de %40 hisseye sahip), Kazakistan’daki Inkai madeninde üretilen uranyumdan payını neredeyse geçen yılın sonuna kadar alamamıştı. Şirket, 2023 yılının ilk çeyreğine yönelik performansıyla ilgili basın açıklamasında tedarik kesintilerini bildirdi. Yaptırımlar uygulanmadan önce Kanada’ya yapılan yarı rafine uranyum cevheri sevkiyatları Saint Petersburg’dan yapılıyordu.

Yarı rafine uranyum cevheri sevkiyatının ilk partisi eylül ayının sonlarında Kanada’ya sevk edilmişti ancak son sevkiyat Orta Koridor olarak da bilinen Trans-Hazar Uluslararası Taşıma Güzergâhı kullanılarak Azerbaycan ve Gürcistan üzerinden gönderildi. Kazatomprom, 20 Aralık’ta yaptığı duyuruda, “Hem Kazatomprom’a ait uranyum hem de JV Inkai LLP’ye ait uranyumdan oluşan kargo, sonunda Kanada limanına ulaştı” ifadelerini kullandı.

Cameco’nun 2022’nin ikinci ve üçüncü çeyreğine ilişkin basın açıklamalarında, sevkiyatlarda yaşanan gecikmelerin hisse senedi kazançları ve temettü ile Inkai gelirlerinin payını ve zamanlamasını etkileyebileceği konusunda uyarılarda bulunuldu.

Bir başka deyişle, Kanada hükümetinin icraatları yine Kanadalı olan bir şirketin nazarında ters tepti. Kazatomprom, 2022 yılının üçüncü çeyreğine ait verileri açıklarken, “Şu anda dünya genelindeki müşterilerimize yaptığımız ürün sevkiyatına yönelik herhangi bir kısıtlama yoktur” dedi.

Finlandiya’da atıklardan uranyum

Finlandiya merkezli maden şirketi Terrafame, Sotkamo madenindeki nikel ve çinko atıklarından uranyum çıkarmaya başlamayı planladığını duyurdu. Şirket, yaptığı açıklamada, “Geri kazanım başladığında Terrafame, Finlandiya merkezli bir uranyum üreticisi konumuna gelecek ve böylece Avrupa’nın enerjide kendi kendine yeterliliğinin inşasında da rol oynayacak” dedi. Uranyum geri kazanımının en geç 2024 yazından önce başlayacağı ve 2026 yılına kadar yılda yaklaşık 200 ton uranyum tam kapasiteye ulaşacağı bekleniyor. Karşılaştırma yapmak gerekirse, Dünya Nükleer Derneği’ne (WNA) göre, Olkiluoto 3 faaliyete geçtikten sonra Finlandiya’nın yılda 421 ton uranyuma ihtiyacı varken, Avrupa’daki nükleer santrallerin tümü yılda yaklaşık 49.000 ton uranyum tüketiyor.

Bu, Terrafame şirketinin uranyum üretimine yönelik ikinci girişimi. Bu girişimlerden ilki 2011 yılında atılmıştı. 2011 yılının şubat ayında Sotkamo merkezli maden işletmecisi Talvivaara Madencilik Şirketi PLC, yıllık 350 ton uranyum kapasiteli bir uranyum geri kazanım tesisini finanse etmek için Cameco ile bir anlaşma imzaladı. Cameco, yatırımlarının karşılığını uranyumla almayı planlarken, yapılan ikinci anlaşma ile 2027’nin sonuna kadar yapılacak sevkiyatın şartları düzenlendi.

Kanadalı şirket, 2012 yılı faaliyet raporuna göre, projeye 40 milyon Kanada doları yatırım yaptı ancak işler beklendiği gibi gitmedi. 2012–2013’te Sotkamo’daki atık göletinden (alçıtaşı tortu göleti) en az dört sızıntı oldu. Alt ve orta su katmanlarındaki uranyum konsantrasyonunun içme suyu limitlerini altı kez aşmasıyla atıklar yakındaki göllerin kirlenmesine neden oldu. Yaşanan çevresel etki halk arasında tepkiyle karşılanırken, Talvivaara şirketi iflas etti. Şirketin kurucusu ve CEO’su Pekka Perä yarım milyon avro para cezasına çarptırıldı ve proje sonlandırıldı. Cameco, 2013 yıllık raporunda Talvivaara’da yaptığı yatırımlardan 70 milyon Kanada doları tutarında kesinti yaptığını duyurdu.

Talvivaara’nın yerine Terrafame geçti. Şirket, Ekim 2017’de, Finlandiyalı gözlemci kuruluş STUK’a uranyum üretim lisansı başvurusunda bulundu ve Şubat 2020’de lisansını aldı. Uranyum geri kazanım operasyonlarının yeniden başlatılması için 20 milyon Euro gerekiyor. Şirket, tesisin tam kapasiteye ulaşmasının ardından yılda yaklaşık 25 milyon Euro kazanmayı hedefliyor.

Son derece düşük konsantrasyonlarda bulunan uranyumun, atıklarda kaçınılmaz olarak kalan çinko ve nikelden ayrılması gerekmesi projenin en büyük zorluklarından birini oluşturuyor. Finlandiya Jeoloji Araştırmasına göre, Sotkamo’nun tortulu şistlerinde bulunan uranyum içeriği %0,001 ila %0,004 arasında. Karşılaştırma yapmak gerekirse, Inkai cevherleri, en az on kat daha fazla, yani %0,04 oranında uranyum barındırıyor.

Bu nedenle, Terrafame şirketinin bu projesi yalnızca yerel düzeyde anlam ifade ediyor. Şirket, uranyumun geri kazanılmasının, “Terrafame şirketinin önümüzdeki yıllarda tahmini net satışlarının yüzde birkaçını oluşturacağını” savunuyor. Yeni operasyonların Finlandiya nükleer santralleri için uranyum arzının yapısını değiştirmesi oldukça olası olsa da Avrupa pazarının uranyumun kendi kendine yeterliliğini artırması pek olası görünmüyor. Şirket, bölgede başka uranyum madenciliği faaliyeti olmadığı için kendisine “Avrupa’nın en büyük uranyum üreticisi” diyebilir.

Amerikan uranyumuna destek

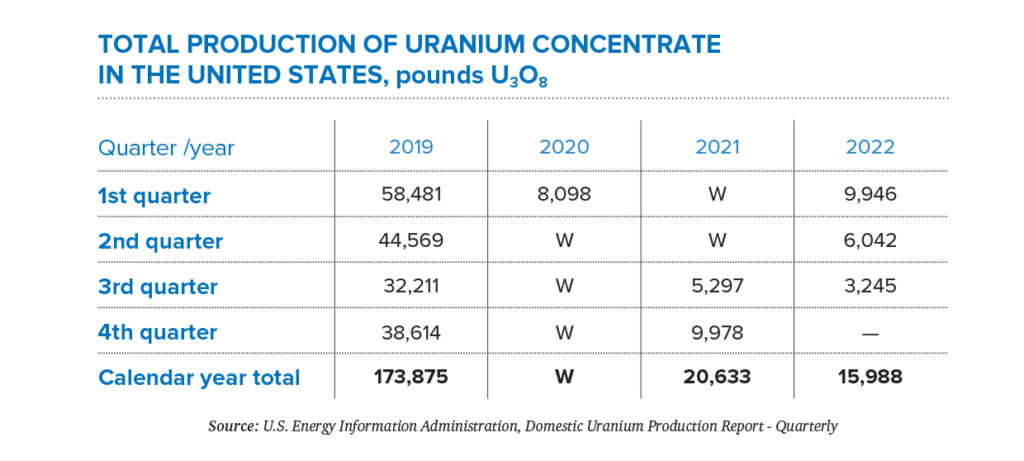

ABD uranyum madenciliği endüstrisi son birkaç yılda yerle bir oldu. ABD Enerji Bilgi İdaresi (EIA) tarafından yayınlanan 2021 Yerli Uranyum Üretim Raporu’nda, “ABD uranyum madenleri 2021’de 21.000 libre triuranyum oktoksit (U3O8) veya uranyum konsantresi üretti. 2020’de üretim verileri paylaşılmazken, 2021 üretimi, 2019 üretim seviyelerine göre %88 oranında düşüş gösterdi” ifadelerine yer verildi. 2022’nin dokuz ayı boyunca ABD 19.233 pound (yaklaşık 9 ton) U3O8 üretti. Bununla birlikte, ABD Enerji Bilgi İdaresi’nin ara tahminlerinde yalnızca ilk iki çeyreği dikkate aldığı unutulmamalı (aşağıda verilen tabloya bakınız), dolayısıyla ortaya çıkan miktar daha düşük.

Recent Data: Son Veriler

Total production of uranium concentrate in the United Stated: ABD’deki toplam uranyum konsantrasyonu üretimi

Pounds: paund

Quarter/year: Üç aylık dönem/yıl

Calendar year total: Takvim yılı toplam

Source U.S Energy Information Administration, Domestic Uranium Production Report-Quarterly: Kaynak: ABD Enerji Enformasyon İdaresi, Yurtiçi Uranyum Üretim Raporu-Üç aylık Dönem

ABD’de 2022’nin ilk dokuz ayında, Nichols Ranch ISR Projesi (101 pound), Ross CPP (367 pound) ve Smith Ranch-Highland Operation (2,777 pound) olmak üzere üç madende uranyum üretimi yapıldı. Bu üç madenden sadece Smith Ranch-Highland Operation madeninin ticari ölçekte çalıştığı görülüyor.

Haziran 2022’nin sonlarında, ABD Enerji Bakanlığı kuruluşu olan Ulusal Nükleer Güvenlik İdaresi, stratejik rezerv için 1 milyon pounda kadar U3O8 satın almak için talepte bulundu. ABD Kongresi 2020 yılında bu amaçla 75 milyon ABD doları finansman ayırdı.

Bireysel çabalarla bu miktar 100.000 ila 500.000 pound U3O8 arasında değişecek. 1 Ocak 2009’dan bu yana herhangi bir zamanda yerel bir geri kazanım tesisinde uranyum üreten bir satıcı tarafından tedarik edilebilir. İlginçtir ki, tedarik edilecek uranyum, Illinois’deki Honeywell Metropolis Works uranyum dönüştürme tesisinde halihazırda depoda bulunan stoklardan olacak.

Alınan tekliflere göre Energy Fuels Inc., Strata Energy Inc. (Pendia Energy Limited’in yan kuruluşu), enCore Energy, Ur Energy ve Uranium Energy Corp.’un da aralarında bulunduğu beş şirket seçildi. Satın alma fiyatı pound başına yaklaşık 60 USD ila 70 USD arasında değişiyordu. 2021 Uranyum Pazarlama Faaliyet Raporu’na göre 2021’de U3O8’in pound başına ağırlıklı ortalama fiyatı 33,91 USD idi. 2022’de hem spot hem de uzun vadeli fiyatlar pound başına 50 ABD doları civarında seyretti.

Bir milyon pound U3O8, yaklaşık 385 ton uranyuma denk geliyor. Kıyaslama yapmak gerekirse, WNA tarafından tahmin edildiği üzere, ABD merkezli nükleer santrallerin yılda 17.587 ton uranyuma ihtiyacı bulunuyor. 2021 Uranyum Pazarlama Yıllık Raporu’na göre 2021’de “ABD sivil nükleer güç reaktörlerinin sahipleri ve işletmecileri, 2021 boyunca ABD’li tedarikçilerden ve yabancı tedarikçilerden toplam 46,7 milyon pound U3O8e (eşdeğeri) teslimat satın aldı.” 46,7 milyon pound yaklaşık 17.963 ton uranyuma denk geliyor ve ABD’nin yıllık talebinin sadece %2’sinden biraz fazlasını karşılayan NNSA’nın tedarik etmeyi planladığı bir milyon pound rezerv olarak adlandırılamaz. Stratejik rezervler, tüketicilerin kendileri tarafından yapılıyor. 2021 Uranyum Pazarlama Yıllık Raporu’nda, “Toplam ABD ticari stokları, 2020’nin sonundaki 131 milyon pound miktardan %8 artışla 2021’in sonunda 141,7 milyon pound oldu” ifadelerine yer verildi.

Devlet tarafından finanse edilen tedarik sayesinde uranyum şirketleri bir miktar para kazanacak olsa da bunlara ‘uranyum’ demek pek doğru değil. Örneğin, Energy Fuel Şirketi en son 2019’da 66.000 ABD dolara uranyum satarken, 2019-2021’deki ana gelir kaynağı “alternatif yem malzemeleri işleme ve diğer kalemlerden” oluşuyordu. Şirketin satışları 2021’de 3,18 milyon ABD doları seviyesindeyken, COVID-19 salgınının derinden etkilediği 2020 yılında sadece 1,66 milyon ABD doları olarak gerçekleşti. Şirket, borcunu ödemek için 2021’de varlıklarını satarak ayakta kaldı. Şirketin salt genel ve idari giderleri, 2019-2021 arasındaki dönemde yılda yaklaşık 14-15 milyon ABD doları oldu. Şirket, uranyumu stratejik rezerve satarak 18,5 milyon ABD doları nakit para kazanmayı hedefliyor.

Verileri karşılaştırmak ve şirketin gerçek durumunu anlamak oldukça basit. İhracata bağımlılığın süreceği de aşikâr. 2021 Uranyum Pazarlama Yıllık Raporunda şu ifadelere yer veriliyor: “2021’de teslim edilen uranyumun büyük çoğunluğu yabancı kaynaklı iken, bunlar arasında ilk sırayı %35 ile Kazakistan aldı. Kazakistan’ı %14.8 ile Kanada ve %14.4 ile Avustralya takip etti.” 2021’de Rusya bu listede %13,5’lik payla dördüncü sırada yer aldı. ABD’li üreticilerin fiyatlarının yaklaşık iki katı ve piyasa ortalamasının 1,5 katı daha düşük olan Rus fiyatları tüketiciler için en iyi seçenek olma özelliği taşıyor.

İngilizler yeni yakıt arayışında

İngiliz hükümeti, “Birleşik Krallık’ta yeni ve güçlü yakıt üretim kapasitelerine yapılan yatırımı teşvik etmek ve Rusya’dan gelen sivil nükleer ve ilgili mallara bağımlılığı azaltmak” için bir Nükleer Yakıt Fonu kuracağını belirtti.

Yapılan basın açıklamasında ve Nükleer Yakıt Fonu Başvuru Kılavuzunda, beyannamede Rus mallarına ‘bağımlılığı azaltacak’ hiçbir şey olmadığı görülüyor. Dahası, Uygulama Kılavuzu bunun tam tersini söylüyor, Birleşik Krallık’taki nükleer reaktörlerin düzgün çalışması için ihtiyaç duydukları her şeye sahipler: “İngiltere’nin neredeyse tüm geçmiş ve mevcut nükleer reaktörlerin yakıtları, uranyum zenginleştirme ve yakıt üretimi için Birleşik Krallık liderliğindeki bir tedarik zinciri kullanılarak tedarik edildi. Bu, nükleer yakıt araştırma ve geliştirmesini (Ar-Ge) modern, iyi yatırım yapılmış ticari ölçekte zenginleştirme ve üretim tesislerine kadar uzanan ve tamamı yüksek vasıflı bir iş gücü tarafından desteklenen yerel bir kapasite sağlamıştır.”

Mesele şu ki, Birleşik Krallık yeni reaktörler inşa etmek istiyor (2050’ye kadar 24 GW yeni kapasite) ve yeni reaktörler için yakıta ihtiyacı var. Bu, Uygulama Kılavuzunun girişinde açıkça ifade ediliyor: “Bununla birlikte, yerli filo bugüne kadar çoğunlukla tek bir reaktör teknolojisinden oluşmak zorundayken (Magnox ve Gelişmiş Gaz Soğutmalı Reaktörlerin (AGR’ler) her ikisi de gaz soğutmalı reaktörlerdir), gelecekteki İngiltere filosunun, çoğu yeni ve gelişmiş yakıt türleri gerektiren diğer Gigawatt (GWe) reaktörleri, Küçük Modüler Reaktörler (SMR) ve Gelişmiş Modüler Reaktörler (AMR) gibi çeşitli reaktör teknolojilerinden oluşması bekleniyor. Bu nedenle, gelecekte Birleşik Krallık tedarik zincirinin bir dizi farklı yakıt türüne yönelik talebi karşılaması gerekecektir.” Uygulama Kılavuzunda Rusya’dan hiç bahsedilmiyor.

Nükleer Yakıt Fonu 75 milyon GBP’ye kadar yatırım yapacak, ancak bu miktarın 13 milyon GBP’si Springfields nükleer yakıt üretim tesisindeki uranyum dönüştürme kapasitesinin genişletilmesi için ayrıldı. Yeni projeler için 50 milyon GBP harcanacak. Kalan 12 milyon GBP henüz tahsis edilmedi.

Sonuç ortada. Küresel doğal uranyum piyasasının temel bir özelliği, uranyumun farklı bölgelerde üretilip tüketilmesidir. 2022 yılında dünyayı şekillendiren jeopolitik değişim, tedarik zincirlerinin bütünlüğü konusunda endişelere yol açtı. İşin aslı, böylesi bir zincir kırıldı ve bu da akaryakıt piyasasını etkiledi. Devletlerin yaptıkları açıklamalar ve kurumsal basın bültenleri tarafından desteklenen Batı medyası, nükleer yakıtta kendi kendine yeterlilik fikirleriyle çalkalanıyor, ancak ABD’de veya Avrupa’da şu anda veya en azından önümüzdeki beş yıl içinde bu imkansız görünüyor.