El regreso de la vaca gorda

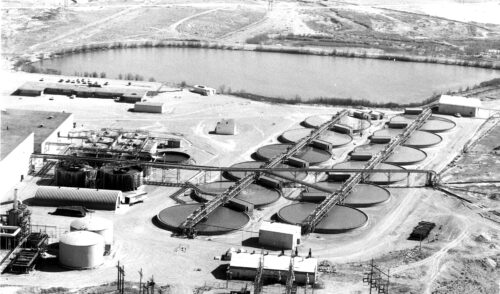

volver al ContenidoDesde hace un año los precios del uranio, tanto al contado como por contrato, se han mantenido por encima de los 40 dólares la libra, una marca superada anteriormente por los precios al contado en mayo de 2013 y los precios a largo plazo en junio de 2016. La mayoría de las empresas mineras, según los datos del informe, han aumentado significativamente sus ingresos y beneficios netos, y el cambio de actitud hacia la energía nuclear en el contexto de la crisis energética da motivos para un cauto optimismo sobre el crecimiento de la demanda hasta el momento, que se expresa en la preparación para el funcionamiento de minas previamente suspendidas y nuevas.

Los últimos seis difíciles años de precios de los contratos bajos han contenido lo negativo post Fukushima de los inversores, el cierre de las minas y la venta de los activos. Esto se puede comparar con las vacas flacas bíblicas del sueño del faraón. Los “años de escasez” fueron reemplazados por la pandemia del coronavirus, las interrupciones en el suministro y el rápido crecimiento de la demanda de metales durante la recuperación posterior a la pandemia y, finalmente, el conflicto de Ucrania, las luchas económicas y la crisis energética mundial. Pero fueron estos eventos sin precedentes los que alimentaron las preocupaciones sobre el suministro y el interés de los inversores, todo esto, a su vez, hizo subir el precio del óxido de uranio.

El primer aumento se produjo en 2020 en el contexto de la pandemia del coronavirus y el segundo en el otoño de 2021, en el contexto de una recuperación económica general y el aumento de los precios de las materias primas. El tercer salto tuvo lugar en marzo de este año. Luego, el precio promedio mensual al contado se disparó a $ 58,2 por libra, y el precio máximo semanal en marzo fue de $ 63,75 por libra. Entonces los precios a largo plazo comenzaron a subir. En junio y julio, el precio promedio de contrato fue de $ 51,5 por libra. Los mayores beneficiarios de esta situación fueron las empresas mineras de uranio, cuyos resultados financieros finalmente han mejorado significativamente.

Cameco

La producción de la empresa canadiense se disparó más de 3,6 veces en la primera mitad de 2022, de 4,7 a 1,3 millones de libras. Sin embargo, los ingresos por ventas, transporte y almacenamiento de uranio durante el mismo período crecieron modestamente, en un 67% (de $461 millones a $770 millones). En cambio, una pérdida bruta de $89 millones fue reemplazada por una ganancia de $78 millones. Desde principios de año, la compañía ha firmado contratos a largo plazo para el suministro de más de 45 millones de libras y está «negociando una gran cantidad de nuevos contratos«. Según la empresa, el interés por los contratos está creciendo.

Cameco produce poco más de un tercio del uranio que vende y compra el resto. Esto se explica en parte por el hecho de que desde 2018 la empresa no ha consolidado los resultados de la mina Inkai de Kazajistán, por lo que el uranio del depósito se contabiliza como comprado. “Según el acuerdo de la reestructuración del Joint Venture Inkai firmado en 2016, tenemos derecho a comprar 4,2 millones de libras o el 50 % de la producción total del JV Inkai planificada de 8,3 millones de libras para 2022… Como tenemos una participación parcial, nuestra parte de los productos se contabiliza como comprada y el material se incluye en los inventarios a su valor del momento de la compra”, dicen los informes de la compañía. Pero en términos generales, las alzas de los precios para Cameco no son solo un aumento de los ingresos, sino también de los gastos: “Para lo que resta de 2022, el volumen de las compras comprometidas de productos que se ven afectados por los precios spot supera el volumen de los suministros comprometidos de productos que también se ven afectados por los precios al contado. Como resultado, esperamos que el flujo de efectivo se mueva en la dirección opuesta a los precios spot, ya que es más sensible a los precios que el ingreso neto ajustado”.

Kazatomprom

“La compañía registró resultados financieros muy sólidos para la primera mitad de 2022, lo que refleja una mejora significativa en el mercado del uranio durante el año pasado”, señaló Yerzhan Mukanov, Presidente de la Junta Directiva de Kazatomprom y Director de Operaciones.

Los ingresos de la empresa durante la primera mitad de este año ascendieron a 493,7 mil millones de tenge (más de 941 millones de dólares); (de aquí en adelante la conversión de tenge a dólares se realiza a una cotización de 524,46 tenge/dólar, la cotización promedio para la primera mitad del año). Esto es más del doble del resultado del año pasado. El beneficio operativo aumentó un 188% hasta los 167.400 millones de tenge (más de 319 millones de dólares). El beneficio neto aumentó más de 2,5 veces, de 184 a 467 mil millones de tenge (de $350,8 millones a $890,4 millones). «Estos impresionantes resultados están impulsados por las mejoras en las condiciones de mercado y fuertes volúmenes de ventas asociados a una mayor demanda de suministro de los clientes en la primera mitad de este año«, dice un comunicado de la compañía.

En el primer trimestre de 2022, el volumen de producción resultó ser ligeramente inferior tanto en Kazajistán (ligeramente por encima de 10 mil toneladas frente a 10,45 mil toneladas en el primer semestre de 2021), como en Kazatomprom (5,41 mil toneladas frente a 5,86 mil toneladas, respectivamente). El volumen de ventas, por el contrario, aumentó. En Kazatomprom, en un 46% (de casi 5,18 mil toneladas a 8 mil toneladas), en general en Kazajistán, de casi 6,2 mil toneladas a 9 mil toneladas. Otro momento significativo: Kazatomprom, como Cameco, también notó el interés de los compradores en concluir contratos a largo plazo.

Orano

La división de minería de la compañía francesa Orano también aumentó sus ingresos un 12,7%, pasando de 662 a 746 millones de euros. La compañía también explicó que la razón principal del crecimiento fue el “efecto positivo por el aumento de los precios del uranio”, y en segundo lugar, un efecto positivo por los cambios que se produjeron en los tipos de cambio del dólar y el euro. Es cierto que el crecimiento podría ser mayor. Hemos hecho el resumen de «backlog sales» que son las entregas realizadas, pero aún no pagadas.

El resultado operativo de la división minera creció ligeramente, pasando de 183 millones de euros en el primer semestre de 2021 a 186 millones de euros en el mismo periodo de 2022. Los factores que afectaron los indicadores fueron varios: “El impacto positivo del aumento de los precios del uranio en dólares y las diferencias de cambio en esta mitad del año, así como la ausencia de la epidemia de coronavirus y su impacto en las actividades de la compañía en 2022 (en comparación con el período de enero a principios de mayo de 2021, cuando la producción se detuvo en Canadá) compensó el deterioro en la estructura de los productos fabricados durante el período mencionado y el aumento en el costo de los materiales”. La empresa no publica datos de producción del primer semestre del año.

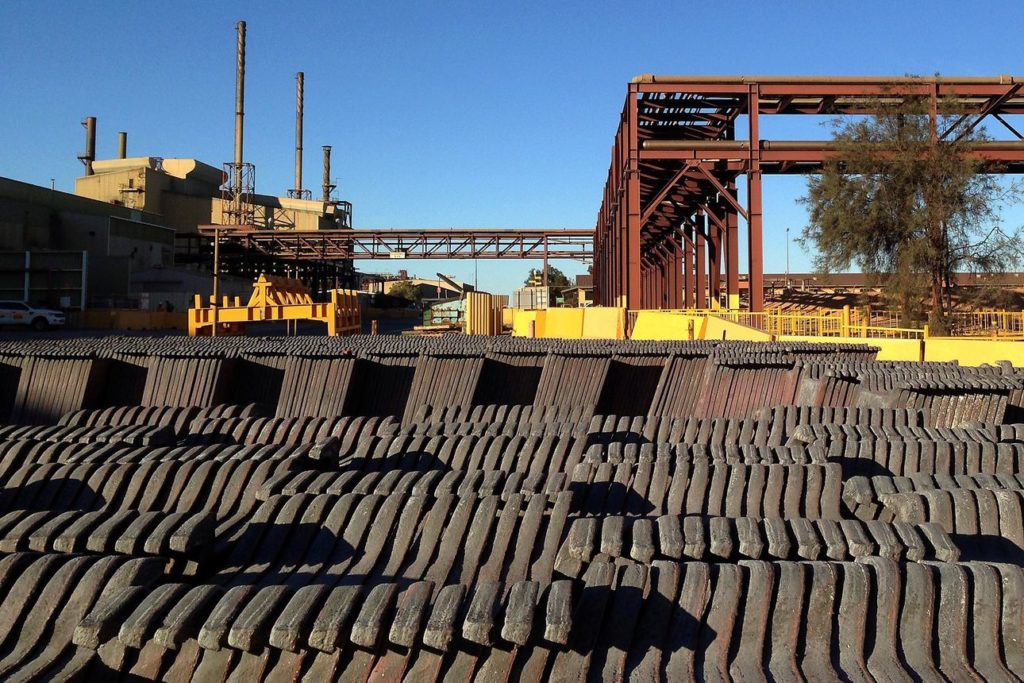

BHP Billiton

Quizás la única empresa minera importante que reportó una disminución en el desempeño financiero en el segmento de uranio es la empresa australiana BHP Billiton. “Para el año financiero 2022, los ingresos por la venta del uranio de BHP fueron de $207 millones, un 17% menos que en el 2021”, dice el informe fiscal del 2022 de la compañía, que finaliza el 30 de junio. La compañía no comenta sobre la disminución de los ingresos, pero aparentemente esa disminución se puede explicar debido a una disminución en los volúmenes de producción. Si en 2021 BHP Billiton produjo 3.267 toneladas de uranio, entonces en el 2022 fueron 2.375 toneladas, una disminución del 27%. El volumen de ventas también cayó, de 3816 toneladas de uranio en 2021 a 2344 toneladas en 2022. La razón principal de la disminución en la producción de uranio asociada es la caída en la producción del principal producto, el cobre, en la Presa Olímpica de Australia debido al «programa masivo de reparación de los hornos de fundición en 2021, cuyo calendario se vio afectado por la disponibilidad de mano de obra durante la pandemia del COVID-19«. El trabajo de renovación se completó en enero de este año.

Rosatom

La división de minería de Rosatom suministra el llamado yellow cake de uranio para su posterior procesamiento a la división de combustibles, por lo que las transacciones afectan el mercado solo en el sentido de que este volumen no se compra a los productores externos y no aumenta la demanda. La Corporación Estatal no divulga el desempeño de Uranium One, que produce uranio en Kazajistán, y no comenta sobre sus actividades para evitar la especulación.

Complicaciones de la producción

A pesar de los beneficios que reciben las empresas en la coyuntura actual, las dificultades operativas y financieras consumen las reservas financieras que apenas se acumularon. No solo Orano habla sobre este hecho, al comentar sobre las bajas ganancias operativas, sino que también otras empresas también: “En el entorno actual, debemos tener en cuenta la creciente presión inflacionaria y los posibles retrasos en la cadena de suministro de producción, lo que también podría afectar nuestros planes de producción”, escribe Kazatomprom. Las interrupciones por el Covid en las cadenas de suministro ya han causado un retraso en la producción, pero la compañía espera compensarlo antes de finales de este año.

Cameco también tiene problemas operativos: “En la mina Key Lake nos enfrentamos con algunos desafíos, como la disponibilidad de materiales críticos, equipos y especialistas para algunos de los proyectos críticos de automatización, digitalización, etc. Además, después de un período de inactividad de cuatro años, enfrentamos los desafíos habituales para el reinicio de las actividades, pero continuamos trabajando para integrar de manera segura y consistente los activos nuevos y existentes en el sistema de gestión de minas actualizado”. Debido a los problemas con la reanudación de la operación, Cameco planea recibir los primeros productos en diciembre de este año.

Subiendo a gatas

A pesar de las dificultades, comenzaron a aparecer noticias sobre el desarrollo de la producción, lo que puede interpretarse como una cautelosa acumulación. Por ejemplo, Kazatomprom anunció que la disminución de la producción del programa previsto en 2024 sería del 10%. Pero como desde 2018 la reducción ha sido y será del 20% hasta finales de 2023, una reducción del 10% en realidad significa un crecimiento. Además, debe tenerse en cuenta que las obligaciones en términos de volumen de producción, fijadas en los contratos de uso del subsuelo, también están creciendo, por lo que la producción de uranio en Kazajistán aumentará de 21-22 mil toneladas en 2022 a 25-25,5 mil toneladas en 2024.

Cameco también anunció el reinicio de las minas McArthur River y Key Lake, previamente suspendidas. La peculiaridad del reinicio es que después ambas minas, así como el buque insignia Cigar Lake, operarán a dos tercios de su capacidad total: “A partir de 2024 planeamos producir 15 millones de libras por año (sobre una base del 100 %) de las minas McArthur River y Key Lake, que es un 40 % inferior a su producción anual autorizada. Al mismo tiempo, también planeamos reducir la producción en Cigar Lake a 13,5 millones de libras por año (sobre una base del 100 %), que es un 25% por debajo de su producción anual autorizada. Por lo tanto, la disminución acumulada de la producción en estos sitios será del 33 % del volumen autorizado”.

Orano anunció que ha firmado de una adenda al contrato de uso del subsuelo existente en Kazajistán que permite a Katco, la JV de Orano con Kazatomprom, extraer uranio en el sitio de South Tortkuduk del depósito Moyinkum durante aproximadamente 15 años. Las reservas del sitio son de unas 46 mil toneladas métricas de uranio. Es curioso que hasta 2026 esta instalación no funcionará a pleno rendimiento. “Dada la cantidad de trabajo requerido para comenzar la producción en el nuevo sitio, durante los próximos dos años, JV KATCO puede limitar la producción en alrededor del 65% de su capacidad nominal (alrededor de 2600 toneladas de uranio por año). No se espera un regreso a la producción a gran escala en la cantidad de 4.000 toneladas de uranio por año antes de 2026”, dice un comunicado de la compañía.

Rosatom también está ampliando su base de recursos. En Namibia, los geólogos rusos han descubierto un depósito de uranio adecuado para su extracción utilizando el método de lixiviación in situ más económico y seguro para el medio ambiente. Anteriormente este tipo de sitios no se encontraban en Namibia: los depósitos Rössing (prácticamente elaborados) y South Rössing (mina Khusab, propiedad de la CGN china) se extraen a cielo abierto. Actualmente en el yacimiento continúan los trabajos de exploración en los flancos y los trabajos preparatorios para las pruebas de extracción.

Algunas conclusiones

La situación actual sugiere que la primera mitad de este año ha permitido a las empresas continuar acumulando reservas financieras, un proceso que comenzó hace un año. Junto con el aumento en el número y volumen de contratos a largo plazo, el futuro ha comenzado a adquirir estabilidad: «La cartera actual de los contratos de la compañía brinda un nivel razonable de confianza de que los volúmenes adicionales de 2024 estarán respaldados por la demanda del mercado«. dijo Kazatomprom en un comunicado.

Sin embargo, las mayores empresas de uranio están lejos de estar eufóricas. “En nuestra opinión, aún no se ha completado un cambio fundamental en el equilibrio de la oferta y la demanda, en gran parte debido a las suposiciones erróneas sobre las reservas ilimitadas de fuentes secundarias de suministro, lo que crea oportunidades para Kazatomprom como productor disciplinado”, dijo la empresa kazaja en un informe.

En general, el mercado del uranio está experimentando actualmente tendencias multidireccionales. Por un lado, hay un aumento evidente en el interés por el uranio debido a las preocupaciones sobre los suministros, y esto eleva los precios y alimenta el interés en los contratos a largo plazo. Por otro lado, es claro que la razón de este interés aún no se percibe como fundamental. Hay que tener en cuenta que desde mediados de julio de este año, los precios al contado no han subido más de $50 por libra.

Si el otoño-invierno del año pasado se caracterizó por un repunte económico, una subida de precios y escasez de todo, incluidos los recursos energéticos, en la primavera-verano de este año se rompieron los lazos comerciales, productivos y logísticos, pero al mismo tiempo, una crisis aguda se convirtió en un aumento de los ingresos.

Por un lado, el interés por la energía nuclear está creciendo, y por el otro, aún no se ha convertido en una práctica para todos. Y en este sentido, Rosatom es un motor para el desarrollo de la energía nuclear en los mercados de África y Europa continental. La Corporación Estatal recibió licencias para la construcción de las unidades de potencia en Egipto y en Hungría, donde en 2023 se colocará el primer hormigón. Para entender mejor, en Europa continental, antes de eso, el primer hormigón se vertió en diciembre de 2007 en la tercera unidad de la central nuclear de Flammanville, en África, en 1976 en la segunda unidad de la central nuclear de Koberg.

Los políticos, economistas y analistas dicen en voz alta que el futuro es incomprensible y está naciendo ahora mismo, por lo que es posible que la incertidumbre se convierta en una nueva realidad por muchos años. En condiciones tan poco claras, no sorprende el paso casi filosófico de los “Comentarios de Análisis y Gestión” a los resultados semestrales de Cameco: “Trabajar en condiciones de incertidumbre geopolítica nos resulta familiar. Hemos estado cooperando con los socios internacionales y gobiernos de otros países en el campo nuclear durante mucho tiempo. Entendemos cuán importante es el factor tiempo para evaluar la situación cambiante y comprender las consecuencias a largo plazo de nuestras decisiones. Nuestros valores nos han ayudado a lidiar con la incertidumbre geopolítica en el pasado y nos ayudarán a navegar la incertidumbre del presente. Si identificamos alguna discrepancia, tomaremos las medidas necesarias para mitigar los riesgos”.