Dinheiro para a indústria nuclear

de volta ao conteúdoO Centro de Política Energética Global da Escola de Assuntos Públicos e Internacionais da Universidade de Columbia publicou um estudo intitulado “A Critical Controversy: The Reliance of Nuclear Power on Descarbonization Models and its Simultaneous Exclusion from Sustainable Taxonomy”. Em tradução livre: “Uma Controvérsia Crítica: A Confiança na Energia Nuclear em Modelos de Descarbonização e sua Simultânea Exclusão da Taxonomia Sustentável”. A principal mensagem do estudo é que, apesar do reconhecimento do importante papel que a energia nuclear desempenha na descarbonização, os investidores institucionais não têm pressa em investir nela.

No preâmbulo do estudo estão alguns fatos que indicam o reconhecimento do impacto positivo da energia nuclear na redução de emissões no planeta. Assim, em julho do ano passado, a União Europeia incluiu a energia nuclear entre as atividades ambientalmente sustentáveis em sua Taxonomia. O documento é um guia para investidores e empresas sobre quais atividades são consideradas sustentáveis e quais não são.

Em seguida, a empresa canadense Ontario Power Generation emitiu “títulos verdes”, que incluíam a energia nuclear. A demanda por esses títulos superou em seis vezes a oferta.

Os autores do estudo também lembraram que o diretor da Agência Internacional de Energia, Fatih Birol, afirmou em uma conferência realizada em Sharm el-Sheikh, em novembro de 2022, que a energia nuclear está recuperando sua posição anterior.

No entanto, depois de examinar os modelos de títulos verdes e sustentáveis de 30 bancos globais sistemicamente importantes, os pesquisadores concluíram que as taxonomias bancárias excluem explicitamente a energia nuclear, ou não está claro se a incluem. “Apesar do papel potencialmente importante que a energia nuclear pode desempenhar na descarbonização em larga escala da economia global, ela é mais frequentemente excluída da taxonomia das finanças sustentáveis, ou essa questão é abordada de forma ambígua na taxonomia. Consequentemente, a resposta à pergunta se a energia nuclear é considerada verde e sustentável varia muito entre regiões e instituições“, afirma o estudo. 57% dos 30 bancos globais sistemicamente importantes excluíram explicitamente a energia nuclear de seus modelos de financiamento sustentável ou verde em suas taxonomias, enquanto outros 40% não dizem nada sobre se ela está ou não incluída em suas taxonomias. Entre os primeiros, estão JP Morgan, Citi, HSBC, BNP Paribas, Bank of China, China Construction Bank, Deutsche Bank, Goldman Sachs e outros. Entre estes últimos, estão Bank of America, Barclays, Mitsubishi UFJ, Agriculture Bank of China, Crédit Agricole, ING Bank, Morgan Stanley, Royal Bank of Canada, etc.

Os pesquisadores não identificaram padrões nas estratégias dos bancos de investimento com base na territorialidade do país.

Desta forma, a Alemanha e, paradoxalmente, a França excluíram a energia nuclear da lista de utilizações elegíveis das receitas das recentes emissões soberanas de obrigações verdes, apesar de a energia nuclear estar incluída na taxonomia da UE. É verdade que os projetos que podem ser considerados “verdes”, de acordo com a Taxonomia da UE, devem atender a muitas condições. Por exemplo, uma nova usina deve receber uma licença de construção até 2045 e estar localizada em um país que tem planos de descartar resíduos radioativos até 2050. Os projetos de modernização para prolongar a vida útil das usinas nucleares existentes só podem começar antes de 2040. Por outro lado, apesar do fato de que a energia nuclear não é considerada “verde” em nível nacional na França e o dinheiro da venda de títulos soberanos não pode ser usado para o seu desenvolvimento, a Électricité de France incluiu a energia nuclear em seu próprio sistema de emissão de títulos verdes.

De acordo com o estudo, o programa-quadro de financiamento verde do governo do Reino Unido para 2021 também exclui explicitamente a energia nuclear. Isso apesar de que, de acordo com a estratégia energética, oito unidades de energia devem ser construídas no país até 2030. A razão é a aceitação de critérios de exclusão nuclear por muitos investidores “sustentáveis”.

A Indonésia e a Índia (também surpreendentemente) excluíram a energia nuclear da taxonomia. Mas, em 2021, a China incluiu a energia nuclear na lista de indústrias que as autoridades reguladoras do país consideram “verdes”. A Coreia do Sul incluiu a energia nuclear em sua taxonomia K em setembro de 2022.

Importantes fontes de financiamento, como bancos de desenvolvimento, por exemplo, o Banco Mundial, excluem a energia nuclear de suas taxonomias. Além disso, os Princípios para o Investimento Responsável (PRI), que foram assinados por mais de 5.300 gestores de investimentos e proprietários de ativos que totalizam mais de US$ 121 trilhões, criticam a inclusão da energia nuclear na taxonomia da UE. A Associação Internacional de Mercados de Capitais (ICMA), que estabelece princípios de títulos verdes amplamente utilizados, também não incluiu a energia nuclear em sua lista de projetos verdes elegíveis.

Os autores do estudo afirmam que o volume de ativos de investimento “sustentáveis” foi estimado em US$ 35 trilhões no final de 2021. Espera-se que cresça para US$ 50 trilhões até 2025. “Projeta-se que o investimento sustentável continue a crescer a uma taxa explosiva, e a indústria nuclear provavelmente se beneficiará do acesso a esse pool de capital“, disseram os pesquisadores. Para melhorar a percepção dos investidores sobre a energia nuclear, eles sugerem que grupos que desenvolvem taxonomias climáticas discutam com as concessionárias seu papel na descarbonização do planeta.

A proposta dos autores do estudo é animadora, mas esbarra em uma circunstância: em alguns projetos, as empresas de energia são as investidoras. Um exemplo é a construção de usinas nucleares pela NuScale Power. E no ano passado, os investidores no projeto parecem estar cada vez mais desapontados, já que as ações da NuScale caíram de preço ao longo do ano (de US$ 15,32 em 24 de agosto de 2022 para US$ 5,97 em 31 de agosto de 2023).

Onde conseguir o dinheiro?

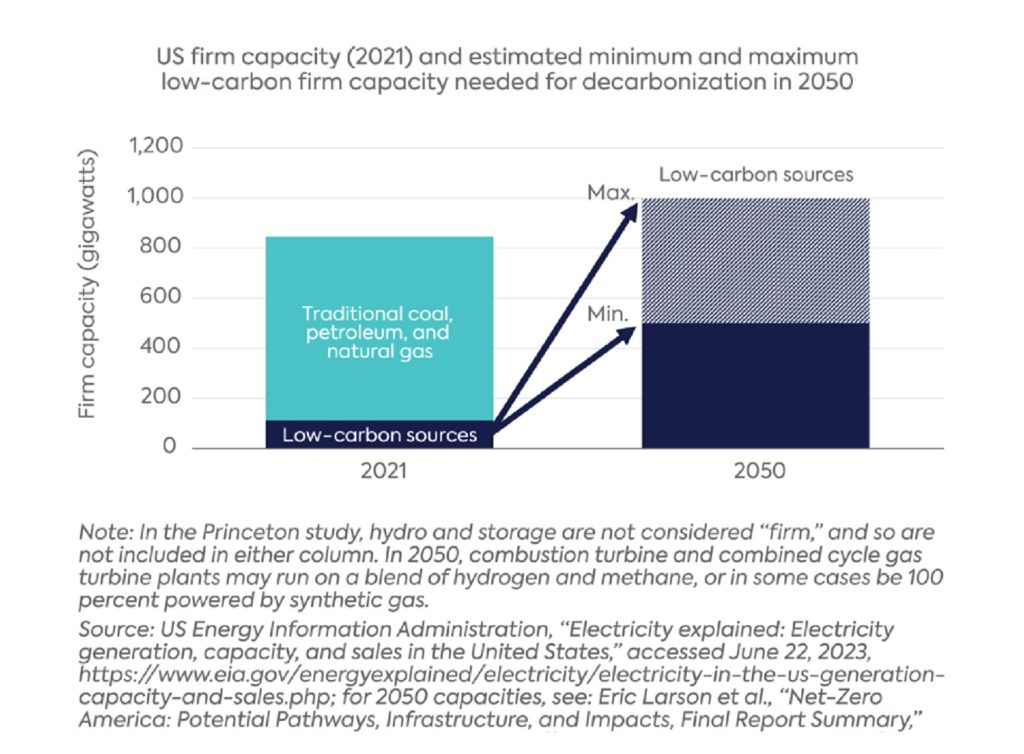

No entanto, apesar da preocupação das instituições financeiras, a energia nuclear está se desenvolvendo. As principais fontes de financiamento são estatais. As grandes potências nucleares (Rússia, China, França e Estados Unidos) estão investindo no desenvolvimento de seus programas. É verdade que o volume varia. Assim, a China anunciou em 2021 que construiria 150 reatores em 15 anos. De acordo com estimativas preliminares, isso exigirá cerca de US$ 440 bilhões. Nos Estados Unidos, os planos são bem mais modestos: US$ 6 bilhões nos próximos cinco anos, dos quais, a usina nuclear de Diablo Canyon já recebeu US$ 1,1 bilhão para estender sua vida útil. A França tem ainda menos dinheiro para a tecnologia nuclear, cerca de 1,2 bilhão de euros são alocados para o apoio e desenvolvimento de reatores nucleares inovadores e o surgimento de “novos atores” no programa França 2030.

Os investimentos próprios da Rosatom já ultrapassam um trilhão de rublos pelo segundo ano, o equivalente a cerca de 14,6 bilhões de dólares à taxa de câmbio média do Banco Central da Federação Russa para 2022 (68,48 rublos/dólar). Naturalmente, não se trata apenas de um investimento na construção efetiva de uma usina nuclear. Mas, de qualquer forma, é dinheiro investido no desenvolvimento da indústria nuclear e da comunidade nuclear.

O Banco Internacional de Infraestrutura Nuclear (IBNI) poderia potencialmente se tornar um gerador de recursos financeiros para a indústria nuclear global. Inicialmente, deveria incluir 50 países interessados em desenvolver energia nuclear. “Espera-se que o IBNI seja estabelecido no início de 2023, com os Estados-membros (uma coalizão de pelo menos 50 países soberanos) contribuindo inicialmente com US$ 50 bilhões para o capital social do banco (50% ou US$ 25 bilhões dos quais serão pagos antecipadamente e o restante representará capital aportado à vista)“, afirma o Relatório Inicial e o Plano de Ação do banco. Este é apenas o volume inicial: no melhor dos cenários, em mais de 30 anos, a capitalização, como observado no documento, poderia crescer para US$ 300 bilhões, e o banco poderia se tornar um catalisador para investimentos no valor de US$ 26 trilhões. As iniciativas do IBNI foram planejadas para serem lideradas por uma Organização de Implementação, que estava programada para ser criada no início de 2022.

No entanto, após mudanças drásticas na situação política em todo o mundo, a ideia de criar o IBNI primeiro parou e depois se transformou radicalmente. Agora, o banco tem um formato de clube. “Partimos do pressuposto de que o grupo inicial que liderará a criação do banco pode incluir sete países: Estados Unidos, Canadá, Reino Unido, França, Japão, Coreia do Sul e Emirados Árabes Unidos“, disse Elina Teplinski, membro do Conselho de Administração, em entrevista à Energy Intelligence. Tanto o volume quanto as fontes de capitalização mudaram: os países participantes devem investir 5 bilhões de dólares. O banco espera levantar outros US$ 25 bilhões de investidores privados, de acordo com Daniel Dean, presidente do Grupo de Consultoria Estratégica do IBNI. Uma declaração conjunta em apoio ao banco deve ser assinada na COP-28, que será realizada nos Emirados Árabes Unidos em dezembro deste ano.

O problema do IBNI parece ser que não está muito claro de onde virão os investimentos estatais. Como pode ser visto pelos números acima, os países que são potenciais fundadores do IBNI têm pouco dinheiro até mesmo para seus próprios projetos nucleares, e a dívida nacional dos EUA já é de US$ 32 trilhões. Então, a pergunta óbvia é: em quais países o IBNI financiará projetos? Nos países participantes? Mas se, como mostra o estudo, os grandes investidores institucionais não têm pressa em investir diretamente na energia nuclear, por que estariam interessados na ideia de investir por meio de um banco? Se se trata de investimentos em outros países, outros problemas surgirão. Em particular, surgirá o problema da distribuição de funções em parcerias tecnológicas em um determinado projeto. O fato de que este é um ponto sensível para os potenciais fundadores do IBNI é demonstrado pelo conflito entre a Westinghouse americana e a sul-coreana Kepco. A Westinghouse não considera que o projeto sul-coreano APR-1400 esteja isento de licença e busca a proibição de acordos para construir unidades com esses reatores na Polônia, República Tcheca e Arábia Saudita.

Em princípio, uma das fontes de dinheiro para a construção de uma usina nuclear (mesmo que seja de baixa potência) ainda pode advir de investidores privados, ou melhor, de investimentos individuais. Na prática global, há um exemplo de Bill Gates, que está desenvolvendo um projeto para uma usina nuclear com um reator rápido refrigerado a sódio. Mas, como mostra a prática, a instalação de uma usina nuclear viável não é uma tarefa simples. Assim, em agosto, soube-se que a empresa não conseguiria apresentar um pedido de licença de construção ao órgão regulador (NRC) naquele mês. O prazo de solicitação foi transferido para março de 2024. Além disso, o custo da unidade pode dobrar em relação às estimativas iniciais. Isso é comum em projetos-piloto, mas não é agradável para um investidor.

A realidade é esta: até agora, apenas os Estados estão dispostos a financiar o desenvolvimento da indústria nuclear. A Rússia é uma das maiores investidoras nucleares do mundo. A Rosatom oferece aos seus parceiros tecnologias comprovadas e de referência, além de desenvolver e testar novas tecnologias. Leia mais sobre isso na seção “Tecnologias de reatores”.