Uranyum Fiyatları Yükseliyor

içindekilere geri dönUranyumun giderek azalması nedeniyle arzların kısa vadede artması beklenmiyor. Eylül ayında doğal uranyum fiyatları bu açıklamaya tepki olarak sert bir şekilde arttı. Gelin bunun nelere sebep olabileceğini birlikte inceleyelim.

Uzun süreli yokluk

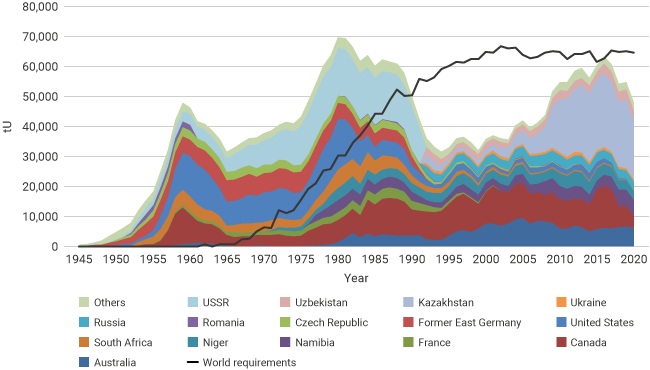

Dünya çapında üretilen uranyum, 30 yılı aşkın süredir küresel reaktör ihtiyacını karşılamada yetersiz kalıyor. 1965’ten bu yana dünyanın en büyük uranyum üreticisi olan Sovyetler Birliği’nin çöküşü, üretimdeki azalmanın temel nedenini oluşturuyor. 2010’lu yıllarda üretim ve tüketim birbirine yaklaştı. Dünya Nükleer Birliği’ne (WNA) göre (bkz. Şekil 1), doğal kaynaklardan sağlanan kaynaklar 2013-2018 yılları arasında uranyum ihtiyacının %85 ila %98’ini karşılarken, en yüksek orana 2015’te ulaşıldı. 2015 yılında, endüstriyel metal fiyatları düşerken, uranyum fiyatı düşük olmasına rağmen nispeten sabit kaldı ve U3O8’in pound başına yaklaşık 34-37 ABD Doları (yıllık ortalama libre başına 36,6 ABD Doları) civarında seyrediyordu. Görünüşe göre Fukuşima kazasının ardından talebin azalması üzerine Kazakistan ve Kanada’daki üreticiler arzı artırarak gelirlerini korumaya çalıştılar. Daha sonra işler değişti ve bazı üreticiler üretimi kesti. Uranyum üretimi, 2017’de 13.100 tondan 2018’de 7.000 tona gerileyerek en sert Kanada’da düştü. Kazakistan’da ise üretim 2016’da yaklaşık 24 bin 700 ton uranyumdan 2020’de 19.500 tonun altına indi.

Şöyle ki, üretim yalnızca piyasa faktörlerinden değil, aynı zamanda hükümete karşı yükümlülükler (Kazakistan’daki üretim kesintileri toprak altı kullanım sözleşmelerinin hükümlerine göre belirlenmiştir), madenlerin tükenmesinden (COMINAK’ın Nijer’deki yatakları ve Avustralya’daki Ranger Madeni), üretimi artırma isteği veya zorunluluğundan (Namibya’da Husab ve Avustralya’da Four Mile) ve diğer faktörlerden de etkileniyordu.

2021’de, COVID sonrası küresel toparlanmanın ve özellikle temel emtia fiyatlarının artmasının ortasında uranyum üretimi ve fiyatları yeniden yükselmeye başladı. Eylül 2021’de 40 ABD doları/lb sınırını geçen fiyat o zamandan beri bu değerin altına hiç düşmedi. Küresel üretim ise hafif bir duraklama (2020’de 47.730 ton, 2021’de 47.800 ton ve 2022’de 49.360 ton) ile birlikte arttı. Mart 2022’de Rusya’ya yönelik yaptırımlara ilişkin endişeler nedeniyle uranyum fiyatlarında artış görülürken, durumun zor ancak uygulanabilir olduğu kısa sürede anlaşıldı. Kanadalı Cameco, aynı yıl, ulusal kuralların Rusya limanlarından uranyum ihraç etmesini engellemesi nedeniyle lojistik sorunlar yaşadığını bildirdi. Şirket, İnkai madeninin ortak sahibi olduğu ve işlettiği Kazakistan’dan Trans-Hazar Uluslararası Taşımacılık Rotası üzerinden uranyum ihracatına başladı. Ancak gecikmeler uzun sürdü. 2022’nin ilk yarısında Kanada’ya ulaşması beklenen uranyum, aralık ayına kadar ülkeye varamadı.

Nisan 2022 ile Nisan 2023 arasındaki yaklaşık bir yıl boyunca oldukça istikrarlı seyreden uranyum fiyatları, 47-53 ABD Doları/lb aralığında dalgalanmaya devam etti. 2023’ün ilk yarısına ilişkin faaliyet sonuçlarını açıklayan Kazakistan’daki Kazatomprom, spot piyasanın Nisan ayının büyük bölümünde oldukça sessiz olduğunu ancak piyasa aktivitesinin ayın son haftasında toparlandığını ve spot fiyatın 53,8 ABD Doları/lb U3O8’e yükseldiğini belirtti. Mayıs ayında finans sektöründen gelen talebin artacağına dair beklentiler, fiyatı 54,50 USD/lb’ye kadar yükseltti. Haziran ayında talebin devam etmesi, spot fiyatın ay ortasında 57,5 USD/lb’ye kadar yükselmesine neden olsa da fiyat ay sonunda 56 USD/lb’ye geriledi. İşletme raporunda, “Üçüncü taraf kaynaklara göre, spot piyasada 2023’ün ilk yarısında yıllık faaliyette önemli bir düşüş görüldü” ifadeleri yer alıyor. 2023’ün ikinci çeyreğinde Rus nükleer yakıt ürünlerinin tedarikinin reddedilmesine yönelik planlar yapılıp bu yönde kararlar alınınca, pazardaki ayrılık daha da kötüleşti. Nisan ayında beş ülke, Rus nükleer yakıtına bağımlılığı azaltma çabalarını birleştirme konusunda anlaşmıştı ve ABD Kongresi, Rus uranyum ithalatını yasaklamak ve yerli bir nükleer yakıt programı başlatmak için iki partili yasa tasarıları hazırlıyordu. Urenco, ABD merkezli tesisinde zenginleştirme kapasitesini artırmaya yönelik yatırımları onayladı. Göreceli olarak düşük piyasa hareketliliği ve Kazatomprom’un raporunda artan talep beklentilerine yapılan atıf, korkunun ikinci çeyrekte fiyat artışına yön veren en temel faktörlerden biri olduğunu ortaya koyuyor.

Bu korku ve arzı spot ticaretin sürprizlerinden koruyarak güvenli tarafta olma isteği piyasa yapısında değişikliklere neden oldu. 2022 yılının ilk yarısında spot piyasada yaklaşık 12.500 ton, uzun vadeli piyasada ise 27.500 ton civarında uranyum satılırken, 2023 yılının aynı döneminde spot piyasada satışlar 7 bin ton kadar gerilemiş ve uzun vadeli pazarda 41.600 tona kadar çıkmıştır. Böylece spot satışların payı %31,25’ten %14,4’e düşerken, toplam pazar büyüklüğü 8.600 ton yani %21,5 artmış oldu.

Şimdi neler oluyor

Uranyum fiyatları temmuz ayında istikrar kazansa da aynı ayın sonlarında Nijer’de meydana gelen darbe, arzın olası kesintisine ilişkin endişeleri de artırdı. Beklendiği gibi oldu ve karayla çevrili Nijer’den gelen yarı rafine uranyum cevherinin sevkiyatında kullanılan Benin limanı kapatılınca arz kesintiye uğradı. Sınırın kapatılması, gerekli kimyasalların bulunmaması nedeniyle uranyum üretimine devam edilememesi gibi bir başka sonucu daha doğurdu. Madenin ortak sahibi ve işletmecisi Fransız Orano, 13 Eylül’de, “Nijer’in ana tedarik koridorunun kapanması ve kimyasal ürün stoklarının azalması göz önüne alındığında, şu anda madencilik faaliyetleri devam eden tek madencilik şirketi olan SOMAIR, bakım faaliyetlerini öne çıkararak kademeli bir iş organizasyonu gerçekleştirdi” ifadelerini kullandı.

Ağustos ayında uranyumun spot fiyatı bir aydan kısa bir sürede 56,1 ABD Doları/lb’den 58,5 ABD Doları/lb’ye yükselince Nijer’deki gelişmelerin piyasa üzerindeki etkisi de geride kaldı. Eylül başında keskin bir şekilde 60 USD/lb’nin üzerine çıkan fiyatlar, bu yazının yazıldığı sırada 70 USD/lb’nin üzerinde seyretmeye devam etti. Peki ne oldu?

3 Eylül’de üretim ve pazar güncellemesi yayınlayan Cameco, üretimin Cigar Lake madeninde daha önce öngörülen 18 milyon pounddan 16,3 milyon pounda, McArthur River madeni ve ilgili Key Lake uranyum fabrikasında ise 15 milyon pounddan 14 milyon pounda düşeceğini söyledi. Böylece üretim toplamda yaklaşık 12.700 tondan 11.650 tona gerilemiş oluyor. Şirket kaynakları, “Üçüncü çeyrekte batı bölmesinde madencilik faaliyetleri devam ederken, ekipmanın güvenilirliği sorunları ortaya çıktı ve bu da performansı daha da etkiledi. Madenin, eylül ayına kadar sürecek planlı yıllık bakım kapatma dönemine girmesi planlanıyor” dedi.

McArthur Nehri madeniyle ilgili yapılan yorum ise daha da can sıkıcı: “Tesisin bakım ve onarımda kaldığı süre, uygulanan operasyonel değişiklikler, gerekli beceri ve deneyime sahip personelin mevcudiyeti ve tedarik zinciri zorluklarının malzeme ve reaktiflerin mevcudiyeti üzerindeki etkisi gibi faktörler nedeniyle Key Lake’te 2023 yılında planlanan üretime ilişkin belirsizlik devam ediyor. Bu faktörler bir araya gelerek Key Lake’teki üretimi etkiledi ve tahminlerin düşmesine yol açtı.”

İronik bir şekilde, emtia, parasal ve lojistik yaptırımlara maruz bırakılan bir Rus şirketinden bahsetmiyoruz, dünyanın önde gelen uranyum madencilerinden biri olan ve Avrupa nükleer santrallerine uranyum tedarik eden (Ukrayna ve Bulgaristan ile yakın zamanda uzun vadeli sözleşmeler imzalandı) Kanada merkezli şirket, ekipman sorunları ve kalifiye personel, kimyasal madde ve malzeme sıkıntısıyla karşı karşıya. Dahası, böylesine bir şirket, nasıl olur da işleri düzeltemez ve amiral gemisi projelerini rafa kaldırır! Peki diğer şirketler ve rafa kaldırılan tesisler hakkında ne söylenebilir?

Bu, uranyum madenlerine yeniden enerji verilmesi sorununun farkına varmanın neden bu kadar önemli olduğu sorusunu akla getiriyor.

Euratom’un bir sözcüsü, Nijer’deki durumla ilgili Reuters’e yaptığı yorumda iki önemli noktaya değindi. Bunlardan ilki, kısa vadeli duruma yönelik şu ifadelerdi: “Nijer’den ithalat kesiliyorsa, kısa vadede nükleer enerji üretiminin güvenliğine yönelik acil bir risk söz konusu değil.” Diğer yorum ise uzun vadeli beklentilere yönelik, “Orta ve uzun vadede dünya pazarında yeterince mevduat var” şeklindeydi.

Cameco’dan yapılan basın açıklaması ikinci açıklamayı çürüttü. Mevcut madenlerde U3O8 üretimini hızlı bir şekilde başlatmanın en azından orta vadede mümkün olmayacağı ve mevcut rezervlerin bulunmadığı ortaya çıktı. İstatistiksel ve duygusal açıdan durum böyle görünüyor ve veriler ve duygular, finansal yatırımcıların davranışlarını yönlendiren temel faktörler niteliğinde. Cameco’nun en azından son 15 yıldır sattığından daha fazla uranyum üretmediğini de belirtmek gerekiyor. Asgari fark 2015 yılında 32,4 milyon pound satış ve 28,4 milyon pound üretimle gerçekleşti. En büyük fark ise 5 milyon pound satış ve 30,7 milyon pound üretimle 2020’de kaydedildi.

Böyle bir durumda en güvenilir çözüm, mutlaka uranyumu olan ve tedarik sorunu yaşamayan biriyle uzun vadeli bir sözleşme yapmaktır. Bu fikrin makul olduğu çok geçmeden doğrulandı. Kazatomprom, eylül ayının sonunda olağanüstü bir genel kurul toplantısı yapılacağını duyurdu. Gündemdeki maddelerden biri de büyük bir işlemin onaylanmasıydı. Kazakistan şirketi, U3O8’i Çin Devlet Nükleer Uranyum Kaynak Geliştirme Şirketi Limited’e (SNURDC) satmayı kabul etti. İşlemin hissedarlar tarafından onaylanması gerekiyor çünkü “SNURDC ile daha önce yapılan anlaşmalarla birlikte bu işlemin değeri Şirket varlıklarının toplam defter değerinin yüzde ellisi veya daha fazlasını oluşturuyor.” Kazatomprom ile SNURDC arasındaki ilk anlaşma Kasım 2021’de imzalandı. 2023 yılının ilk yarısına ait konsolide mali tablolara göre şirketin toplam varlıkları neredeyse 2,43 trilyon KZT’yi buluyor. Şirketin 2023 yılı için kabul ettiği USD başına 470 KZT döviz kuru tahmini göz önüne alındığında, varlıklarının tutarı 5,16 milyar USD’nin üzerinde. Anlaşmanın boyutunu kabaca anlamak için şu örneği vermek mümkün. Tahminimiz için 50 USD/lb aldık. Sonuç olarak, tedarikler 20.000 ton uranyumdan biraz daha az olacak; kaldı ki bu, Kazakistan’ın geçen yılki üretiminin neredeyse %94’ünü (yaklaşık 21.230 ton uranyum) oluşturuyor.

Öte yandan, uranyum Rosatom’dan da satın alınabiliyor. Rus nükleer şirketi Rusya’da uranyum çıkarıyor (ülke rezervler açısından dünya çapında dördüncü sırada yer alıyor) ve diğer ülkelerde uranyum projeleri geliştiriyor. Üretimi oldukça istikrarlı ve hem Rusya’da hem de yurtdışında artırma planları var. Rosatom, jeopolitik durum nedeniyle işlemlerine ilişkin bilgi açıklamıyor ancak dolaylı veriler talebin yüksek kaldığını gösteriyor.

Sırada ne var?

Finans sektörü en çok uranyum fiyatının artıp artmayacağı konusuyla ilgileniyor. Batılı iş medyası hükümetlerin nükleer enerjiye olumlu bakması nedeniyle bunun gerçekleşeceğini belirtiyor. Öte yandan, Columbia Üniversitesi Uluslararası İlişkiler ve Halkla İlişkiler Fakültesi’ndeki Küresel Enerji Politikaları Merkezi (CGEP) tarafından yayınlanan “Kritik Kopukluk: Karbonsuzlaştırma Modellerinde Nükleer Enerjiye Güvenmek ve İklim Finansmanı Taksonomilerinin Dışında Kalmak” başlıklı araştırmanın (bu raporu daha önceki sayımızda yazmıştık) yazarları, kurumsal yatırımcıların ya nükleer enerjiyi politikalarından açıkça dışladıklarını ya da konuyu açıklığa kavuşturmadıklarını belirtiyorlar. Nükleerin ana yatırımcıları hükümetlerdir. Ancak ABD’de parasal sıkıntılar mevcut ve son bütçe görüşmelerinde de görüldüğü gibi büyük bir borcu var, Avrupa ekonomisi ise ya durgun ya da durgunluk içinde.

Yani nükleer santrallerdeki kazalar ve ekonominin durumu, uranyum pazarını ve fiyatını etkileyen en önemli iki faktördür. Nükleer santrallerdeki kazaları tartışmıyoruz ancak ekonomik durum şimdilik tamamen belirsizliğini koruyor. Mart ayında “Düşen Uzun Vadeli Büyüme Beklentileri: Eğilimler, Beklentiler ve Politikalar” başlıklı bir rapor yayınlayan Dünya Bankası, küresel ekonominin son 30 yılın en düşük seviyesine ineceğini belirtti. Rapora ilişkin, “Küresel ekonomi, kayıp bir 10 yıl yaşama yolunda” değerlendirmesinde bulunan Dünya Bankası Başekonomisti ve Kalkınma Ekonomisinden Sorumlu Kıdemli Başkan Yardımcısı Indermit Gill, “Son 30 yılda ilerlemeye ve refaha kuvvet veren ekonomik güçlerin neredeyse tamamı zayıflıyor. 2022 ile 2030 arasında küresel ekonominin ortalama potansiyel büyümesi yılda yüzde 2,2’ye düşmesi bekleniyor. Bu ise bu yüzyılın ilk 10 yılındaki oranın yaklaşık üçte bire denk geliyor” ifadelerini kullandı.

Uluslararası Para Fonu (IMF), bu Temmuz ayında dünya ekonomisinin krizden çıkmaya başladığını ve küresel ekonomik büyüme beklentisini bu yıl ve gelecek yıllarda %3 olacağını söyledi. Ancak bu yılın Ekim ayı başlarında yayınlanan bir rapor, küresel ekonominin parçalanmasının dünya GSYİH’sını %0,2’den %12’ye düşürebileceğini belirtiyor. IMF, rakamların bu kadar yüksek oranda dağılmasının, tahminlerde fikir birliğinin olmamasından kaynaklandığını kabul ediyor.

Bu nedenle yıl sonuna kadar uranyum fiyatının ne olacağına dair bahis oynamak daha kolay. En azından, yılbaşı gecesinde oynadığınızın bahsin tutup tutmadığını kontrol etmek ilginç olacaktır.